能源和化工大类商品成为期货交易标的物的品种不少,之所以选择聚丙烯和甲醇作为切入口讨论能源化工不同品种定价的相关性,是因为这两个即具备价格高相关性,但产业上的联系又不像铁矿和粗钢一般密切,通过对两者价格联动和背离原因的可能性分析,我们进一步想探讨的是类似这种关联品种在定价上的驱动和约束,因为显然纯粹从单个品种的供需情况出发,并不能完全解释这种价格的相关性。

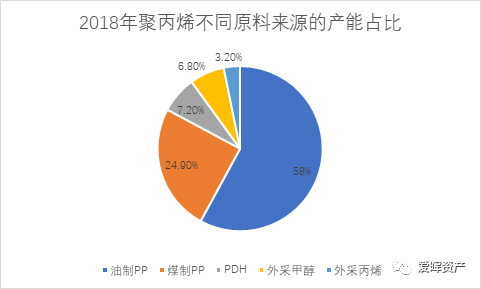

甲醇是聚丙烯上游原料之一,但不是主要原料来源。甲醇是煤制聚丙烯的中间环节产品,煤化工装置生产聚丙烯占聚丙烯国内产量的25%左右,外采甲醇制聚丙烯占产量的6.8%左右,这部分聚丙烯的产量可以视为和甲醇有直接关联,但聚丙烯的主要供应来自原油,油化工生产的聚丙烯占产量58%左右。从甲醇的角度看,聚丙烯也不是甲醇的唯一下游需求来源,制作烯烃占甲醇用量的47.8%,其他的甲醇用于燃料和多种化工品。原料多样、生产工艺多样、副产品多样、下游需求多样,是化工品的特征之一。理论上如果按照产业链的价格传导,甲醇的定价应该跟随煤,聚丙烯的定价跟随原油。而煤和原油在供应和需求上都是完全不同的产业链,如何解释甲醇和聚丙烯表现出来的价格高相关度呢?

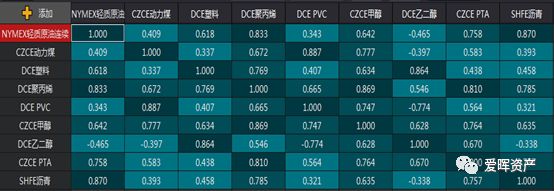

图1:能源化工品种相关性分析结果

来源:WIND

WIND数据库的相关性分析很便捷,但也存在很大缺陷,数据的长短周期不同和时滞对结果的影响很大,因此在两两对比时只能作为低精确度的参考,但用作观察整体品种关联度足够了,有的价格关联度的高低肉眼观察历史价格走势也能得出结论。图1是5年以上价格数据的计算结果(乙二醇上市时间短因此相关性数据可以不做参考),可以看到,甲醇和聚丙烯两者之间有较高的相关性,甚至不低于一些产业上有更紧密联系的品种(比如沥青和原油,沥青100%来自原油炼化)。不仅如此,我们看到主要来自煤化工线路的甲醇和石油线路的化工品都有着不错的相关度,比如PTA,而主要来自油化工线路的聚丙烯同样和煤化工的品种相关度高,比如PVC。形象点说这两个品种就像是万金油,价格和谁都能挨着,初看到这样的特征,我们就有个猜测,这两个品种可能存在比较多的定价边际切换。

在展开讨论前先说一下我们在商品定价分析上的一些基本假设设定,这些设定就像是统计中的先验概率,它不见得一定对,但可以抛开所谓的不可知论和随机游走,为我们提供一个可讨论的方向。

首先,假设商品中最常见的定价方式是跟随定价,跟随行业领导者、跟随某指数或者市场、跟随原料。对于多数大宗商品企业而言,这是成本最低也是最有效的定价方式,企业本身并不需要研究上下游供需进行分析预测再定价,因为本身产品同质化,定高了你也卖不出去,这与终端消费品差异化定价有很大区别。跟随上游产品定价是初级工业品的普遍现象,与我们在之前系列文章中常说的价量传导不同,很多时候不见得是上游价格影响了成本,比如能化生产环节复杂且副产品多,原油一定幅度的变动经过层层过滤到聚丙烯时影响可能已经非常小了,但供应商(也包括了贸易商,贸易商对价格敏感度高于厂商)很可能依旧会跟随调整价格。

其次,供需平衡对价格的影响在约束和驱动之间切。多数时间供求关系对价格的影响是约束,并不直接对价格形成驱动,但是对价格的运动有制约或者助力。经常可以看到价格调整但供需基本面变动并不大的情况,我们不认为这是矛盾或者背离产生,供需对价格的约束范围相当的大,不会有些变动就有负反馈产生。供需对价格也有直接的驱动,就是显著的短缺或者过剩,工厂库存堆积卖不出去,要改善现金流就只能降价促销,这是最直接的驱动。

再次,在存在期货或者指数指导定价的市场,本质是买卖投票定价,因此不论是跟随定价还是基本面定价,都不存在等价传导,而是受到资金、预期、博弈的影响。我们看到原油与聚丙烯价格对比时,原油的波动率和速率远高于聚丙烯,这和两者基本面约束程度有关,也和资金博弈有关,由此产生的差异不归于定价背离。

图2:聚丙烯和纽约轻质原油连续合约比较

上图为比价,下图为价格走势

来源:WIND

图2中的上图为聚丙烯/纽约轻质原油比价关系,下图是两者价格走势(红线聚丙烯,蓝线原油),2015年4月之前,差价也存在起落,但归因于原油波动率和速率高于聚丙烯,不存在显著背离,价格显著背离的是方框内的时间段,聚丙烯脱离原油独立上涨。

单纯从聚丙烯上下游供需平衡的角度分析,2016年4季度前的供需缺口并不突出,跟随动力煤在2016年的上涨定价有更强的解释能力。如图3可见(红线聚丙烯,蓝线动力煤)聚丙烯与原油的比价在扩大,与动力煤的比价在缩小,定价由原油向动力煤切换。这里用的是聚丙烯连续合约,因为聚丙烯合约近远月由于预期和资金博弈存在较大的差价,因此在2016年期间的换月阶段会出现较大的回落,如果刨除远期预期因素,聚丙烯与动力煤的相关性会更强。

图3:聚丙烯和动力煤连续合约比较

上图为比价,下图为价格走势

来源:WIND

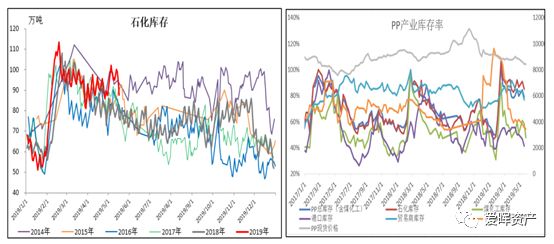

聚丙烯供需关系在该阶段扮演的是约束角色,直到2017年下半年,聚丙烯的库存水平下降到非常低的水平,现货开始反映紧缺,这时供需关系成为价格上涨的直接驱动(图2的第三个方框,2017年6-9月),这段时间我们看到,聚丙烯和原油、动力煤的比价都在扩大,定价已经由自身的供需来主导。

图4:聚丙烯库存数据

来源:网络公开资料1

我们假设聚丙烯的定价跟随标的在原油、煤和自身供求之间切换,但单纯的相关性无法反应因果关系,产业逻辑上是否支撑这一假设呢。在2017年以后,聚丙烯和煤的价格相关性更加紧密(图3,2017年后两者比价波动范围缩小),这一趋势和我国煤化工在烯烃产业中比重逐步提高是相符合的。同时油价多数时间在70美金以下,意味着油制烯烃比煤制烯烃成本低,价格的波动对煤线路装置利润影响理论上大于油制装置,那么煤化工就容易成为更加敏感的边际变量。

图5:国内煤制聚丙烯比例近年占比快速增长

来源:网络公开资料整理

甲醇作为煤制聚丙烯的中间环节产品,常规的传导途径应该是煤——甲醇——聚丙烯,但甲醇现货市场比起甲醇的用量而言非常的小,一是液态甲醇运输和仓储成本高,二是一体化装置甲醇并不进入流通市场,甲醇的现货定价针对的是占市场比例较小的非一体化装置,这些装置需要外采甲醇进行生产,以及甲醛、二甲醚等化工品的下游需求。因此甲醇反而变成了跟随流通市场更大的烯烃定价,传导路径成了煤——聚丙烯——甲醇。

图6:聚丙烯下游需求来源比例

来源:网络公开资料

也因此,甲醇紧跟烯烃定价,从而使得理论上和原油关系不大的甲醇,与油化工系的产品相关度都不低。图7可见,甲醇和聚丙烯的走势相关度非常高,尤其在2017年之后。

图7:聚丙烯和甲醇连续合约比较

上图为比价,下图为价格走势

来源:WIND

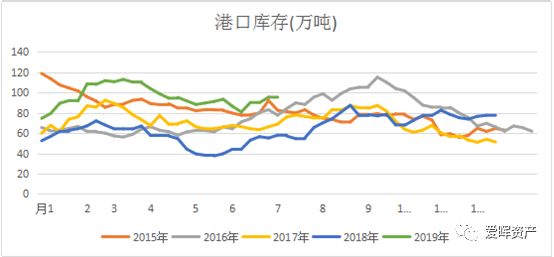

甲醇与聚丙烯比价的背离,多是甲醇自身供需出现较大的变动造成定价边际切换,例如装置出现大范围检修,这种背离属于快变量,使得背离之后的回归也较快。但近期出现的背离(第三个方框)可能有所区别,今年甲醇港口库存累库较高,同时西部的主产区开工率保持高位,前面也提到甲醇运输成本高,因此在向东部和南部供应时国内的甲醇货源对比进口并没有优势,在国内厂库累库的同时,进口量却不低,甲醇近期的背离可能属于慢变量,这是题外话了。

图8:甲醇港口库存数据

来源:甲醇网

聚丙烯和甲醇的这种定价特质,使得它们可以作为与其它能源和化工品种对冲的良好标的,特别是基于差价回归的套利策略,从图1、2、7可见,差价背离后均有较好的回归性,这其实是建立一个隐含前提下:品种产业链上没有大的矛盾,价格可以较好较快地传导,即使发生背离,随时间推移也可以较快地修复。反之如果像PTA的上游,PX依赖进口长期处于溢价状态,即使两者产业上的关联远高于甲醇或者聚丙烯和其他能源化工品的关系,但在差价上呈现的是趋势性大于回归性。

最后,回归到我们的主题,对商品定价时供需关系作为前提和约束,价格跟随作为主要驱动的设定,既是我们的方法论也是我们在研究商品价格时的尝试,它不一定符合所有商品,但我们认为其解释能力远高于将价格波动一股脑儿推给宏观因素、基本面因素,或者是粗暴地总结成多因子驱动模型的研究体系。

- The End -

本文仅供参考,投资有风险

请投资者自行判断投资机会并承担投资风险

爱晖资产

专注于量化领域的证券基金资产管理公司