![]()

2020年1季度的工业品大宗商品价格表现极为动荡,疫情的快速发展导致宏观属性较强铜、原油原有的上涨趋势中断,多数工业品也出现大幅向下调整,我们在年初对工业品的偏乐观预期面临突发事件的考验和调整。当出现强力的外部因素影响时,商品(这里主要指工业品)往往在涨跌方向上表现趋同。合理或者不合理很少会出现在我们的讨论里,因为在我们的定价体系中,“合理” 价格本身是一个相当宽的范围。因此,在商品趋同性较强时商品间的强弱关系可能被掩盖或者出现转换,我们试着以黑色和能化两个大类商品的比值来说明在不同状态下商品强弱的主要影响因素。

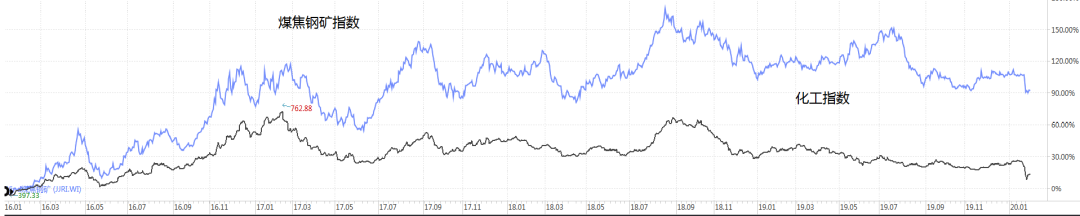

剔除较短期的预期变化和资金偏好影响,我们假设商品间长周期强弱取决于他们自身产业链上的约束条件差异(整个产业链而不仅仅是这个商品的供需)。对比自2016年至今WIND化工指数和煤焦钢矿指数,两者相关性达0.716,体现大宗商品长周期内的趋同特征,同时两者差异体现在2016年至今黑色系列品种指数涨幅高达90%,化工指数仅仅只有12%左右。

图1:WIND煤焦钢矿指数和化工指数上涨幅度,2016年-2020年2月10日

可以看到,在涨跌幅度中黑色产业整体处于相对高位,化工处于相对低位。这种差异的形成归结于两者不同的供应周期,或者说国内和国外的供应约束差异。自2016年,煤炭、钢材等工业品产能、产量受到供改和环保的约束。产业链供应环节大部分位于国内的行业受到制约,原料供应主要位于国外的行业,如能源化工则制约较小。

这种供应约束差异并不是简单地体现在国内的商品定价高于国外,而是逐步改变产业链的利润分配格局和长期成本结构。例如铁矿的供应集中在国外,但铁矿当前的定价横向比较属于商品中偏高的,主流的观点归结于2019年铁矿石海外供应出现了扰动,但换一个角度,从产业链利润分配和传导的角度,首先是成材的高价格打开了铁矿向上的空间,铁矿的上涨又抬高了成材的成本,由此形成了成材和铁矿的正反馈。假设2019年铁矿没有出现供应扰动,铁矿也大概率向上靠近成材定价,只是过程可能更长,供应约束如果不能改变铁矿原料与下游成材的议价能力格局,这种传导就一定会出现。

能源化工呈现的则是基本相反的产业链传导方式,首先是供应约束由于产能扩张是减弱的,多数能源和化工品无论是国内还是国际产能都处于扩张状态。其次,由于原油价格保持相对低位,成本线趋势向下。因此,无论是从产业链某个环节的利润,还是作为中长期定价锚的成本结构变化,产生的是负反馈的过程。

商品大类资产配置策略,黑色作为多头配置能源化工作为空头配置在过去4年整体取得不错的正收益,并且基于两者供应上的约束属于长期慢变量,在当前仍然有效。我们用供应约束差异来解释过去4年的大类商品价格差异,那么回到当前,既然认为供应约束继续有效,多黑色空能化是否仍然可以配置?所有对冲策略是否有押注的价值主要取决于两个因素,潜在的获利空间与风险空间,以及差价发散或者回归的可能路径,也就是驱动。

分析回归策略潜在空间,国内黑色行业供改和环保的硬约束自去年以来呈现边际放松,但产业结构调整已经见到成效,中小企业产能退出市场集中度提升,相当于另类的产能出清,只不过与通过低利润自然出清不同的是,市场是在相对高价格高利润下出清。尽管硬约束放松,但由环保带来的软约束加强,由此带来行业完全成本上升,由于缺乏具体数据,我们尚不能量化黑色行业由环保带来的成本增量是多少,但完全成本,特别是新增产能成本上升是确定的,因此,即使黑色与能化的比价出现回归,也很难回到2016年之前水平,因两者的成本趋势分化,回归策略不能以之前的历史值作为参考。短期回归策略的潜在空间很可能仅仅是黑色产业的现有利润空间。

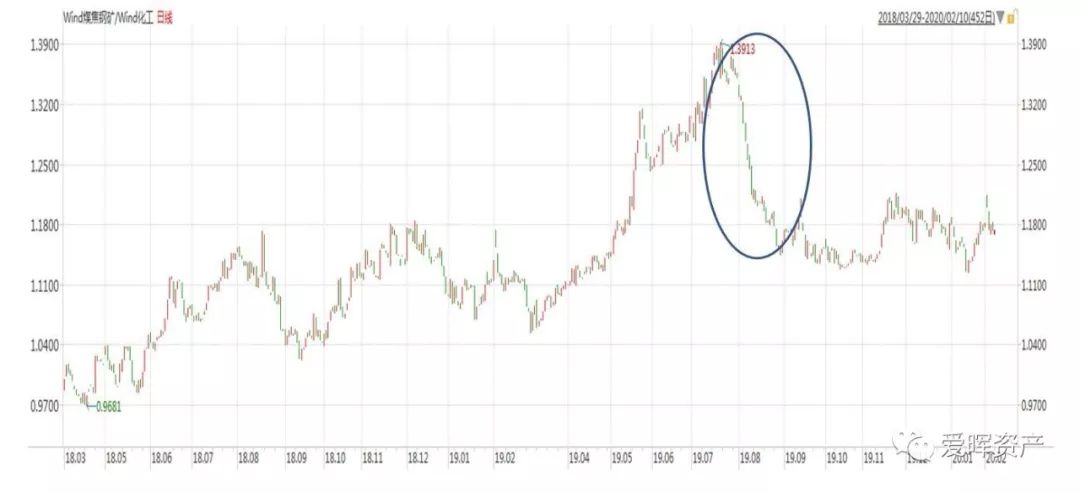

当然,即使不能回归到2016年之前,当前比值仍然是有潜在盈利空间的。但回归策略最大的问题不是空间而是回归路径的不确定性,如前所述,供应和成本的约束属于慢变量,要产生趋势改变极有可能要等到下个产能周期,而需求差异?你很难凭空去假设黑色和能化出现大幅背离的需求变化。从黑色与能化指数比值过去1年的变化关系看,供应与成本不发生剧烈变化的前提下,最近的一次比值回归出现在工业品价格下行阶段,驱动来自黑色行业高利润回归,同时化工品低利润状态下价格下跌开始产生钝化。图2显示的是WIND煤焦钢矿指数/化工指数,可以看到在去年7-9月的下跌行情中,黑色品种特别是利润较高的铁矿向下的修正带来比值的回归,但这种回归是阶段性的,黑色和化工的比价在去年10月以后再度进入无趋势的均衡震荡状态。

图2:WIND煤焦钢矿指数/化工指数

去年黑色产业高利润的回归并不需要供需约束产生实质的边际变化,仅仅依赖预期差就可以实现,但在当前利润水平下再度下降不仅仅需要预期,很大概率还需要实质的过剩。在节前我们并不会考虑将黑色系列品种作为空头配置方向,因我们对整体工业品的判断偏乐观,正如前文所述,将黑色作为空头对冲端的比价回归策略并不适合出现在工业品趋同性向上的阶段,盖因黑色向上的弹性要优于能源化工品。但疫情不仅扭转情绪上了乐观,同时节前节后累库和去库节奏的中断和使我们重新考虑工业品阶段性过剩的可能性。

去年12月中旬至今年1月中旬,在疫情未引起重视之前,工业品整体氛围偏乐观,节前的冬储累库正常进行,如果疫情导致终端和下游低开工率影响到节后的去库存节奏,导致厂库和社会库存维持累库或者去库速度低于预期,生产者和贸易商都存在资金变现压力和抛货动力。中期乐观与短期阶段性过剩的判断并不矛盾,疫情总会过去,但除了情绪层面的摆动,战胜疫情是以压制经济活动为代价的。假设在3-4月工业品需求和开工旺季,整体工业品呈现阶段性过剩局面,则黑色和化工品比值也存在阶段性回归的窗口。

在工业品整体承压阶段,形成黑色和化工品差异的主要因素由原有的供应约束差异阶段性切换为利润和库存。那么,黑色整体利润空间较高,库存绝对值较高,从而具备比化工品更大的调整空间。

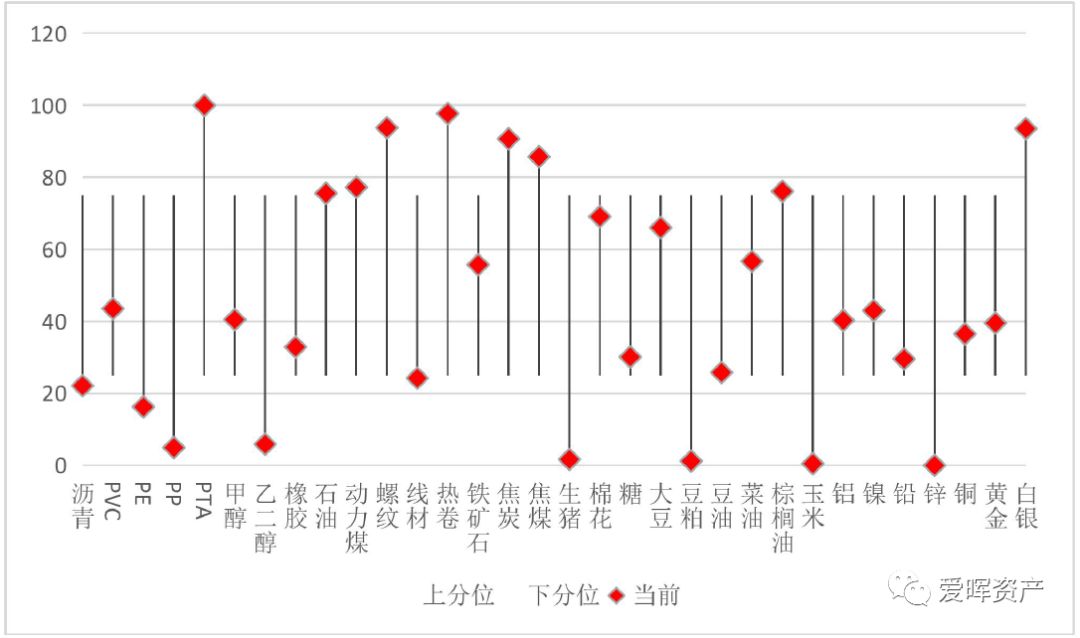

图3:(2020年2月8日数据)商品社会库存数据在近5年库存数据范围中的分位水平

图3可见,具体到各个品种,在库存水平上有较大差异,但整体黑色系列的商品库存处于相对高位,而化工品库存处于相对低位。在商品上行阶段,单纯的库存和利润并不成为商品强弱的影响因素,更多的是作为因变量,比如玻璃、沥青、焦煤焦炭等库存都较高,但都是前期相对较强的品种,铜、锌、乙二醇(pp、pe的库存还是节前数据,预计节后库存也较高)库存较低,依然偏弱。但是在承压下行阶段,库存较高将成为负面因素开始体现。在利润上同样如此,黑色产业各个环节均有生产利润,结构为铁矿>煤焦>成材。化工品由于生产路线和原料的多样化,利润结构更加复杂,但整体在烯烃、芳烃、聚酯和氯碱行业上利润都不高或者处于成本线附近,因此在承压下行中容易产生支撑和钝化。但是必须强调,能化下跌钝化的假设需要建立在成本不发生大的下降的基础上,如果原油在当前50美金基础上再度出现大幅下跌,实际上能化的下跌空间也会被打开,这将是短期在黑色和能化大类配置上最大的风险因素。

- The End -

本文仅供参考,投资有风险

请投资者自行判断投资机会并承担投资风险

爱晖资产

专注于量化领域的证券基金资产管理公司