![]()

对美股动量因子的研究表明美股市场短期和长期存在反转效应,中期存在动量效应。而对国内A股市场的动量因子研究的一般结论是短期、中期、长期均表现为反转效应。差异主要是中期动量与中期反转的区别。此外,传统的动量因子包括1 月动量、3 月动量、6 月动量、12 月动量等,具有计算方式相对简单,多头收益不稳定,在全A 中表现为反转效应的特点。

基于以上两个出发点,我们对动量类因子做了更细致的测试,主要借鉴外国的相关研究,测试不同的构造方式下的因子表现。此外,为了测试动量效应在不同样本下的表现,我们不仅分行业做了测试,还构建了一个由基本面指标选择出来的股票池。我们主要测试了如下的动量类因子:盈余动量、营收动量因子。

盈余动量、营收动量

盈余动量效应为过去盈余强劲股票的表现要优于过去盈余比较弱股票的表现。盈余动量组合根据过去的超预期盈余形成。计算盈余动量的方式有三种,一种使用一致预期数据进行计算;一种计算方式为标准化盈余(SUE),即根据最近N 次公告期中盈余变化的标准差进行调整后的每股收益的年同比变化率;一种是使用财务公布前后三天的累计超额收益率(CAR3),即财报公布前一天、当天和后一天这三天内的超额累计收益率。我们测算了SUE 因子,并使用同样的方式测试了营收动量(REVSU)的效果,即使用营业收入代替每股收益。在外文文献中,多使用过去8 期即两年的财务数据,这里使用过去一年4 期的财务数据。为了避免eps 被减数为负的情况,我们设置该类股票的SUE 和REVSU 因子为NaN。SUE 因子和REVSU 因子的公式如下:

![]()

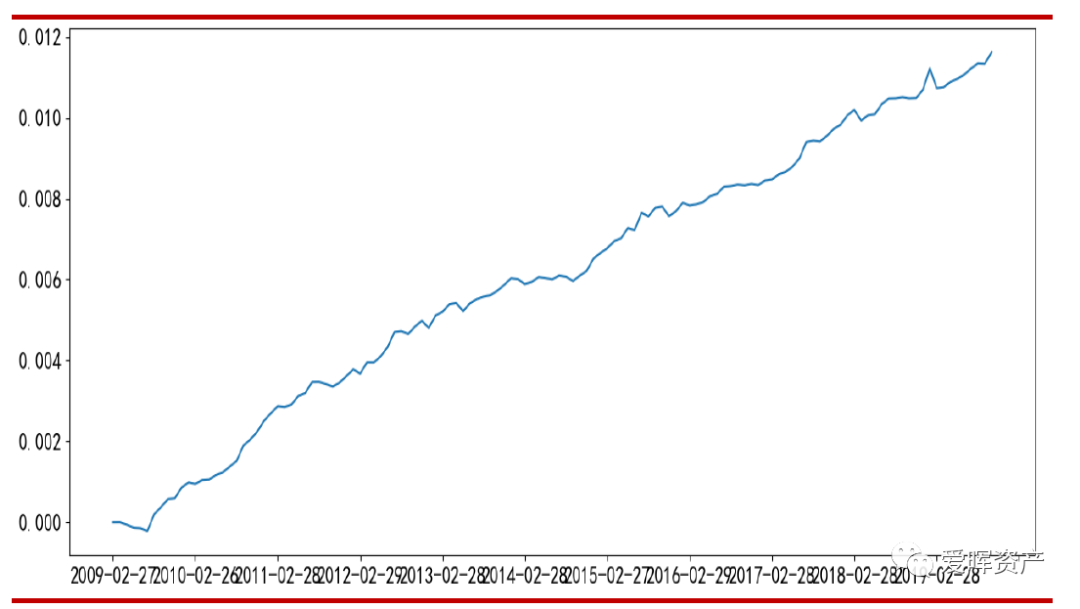

图1 SUE因子

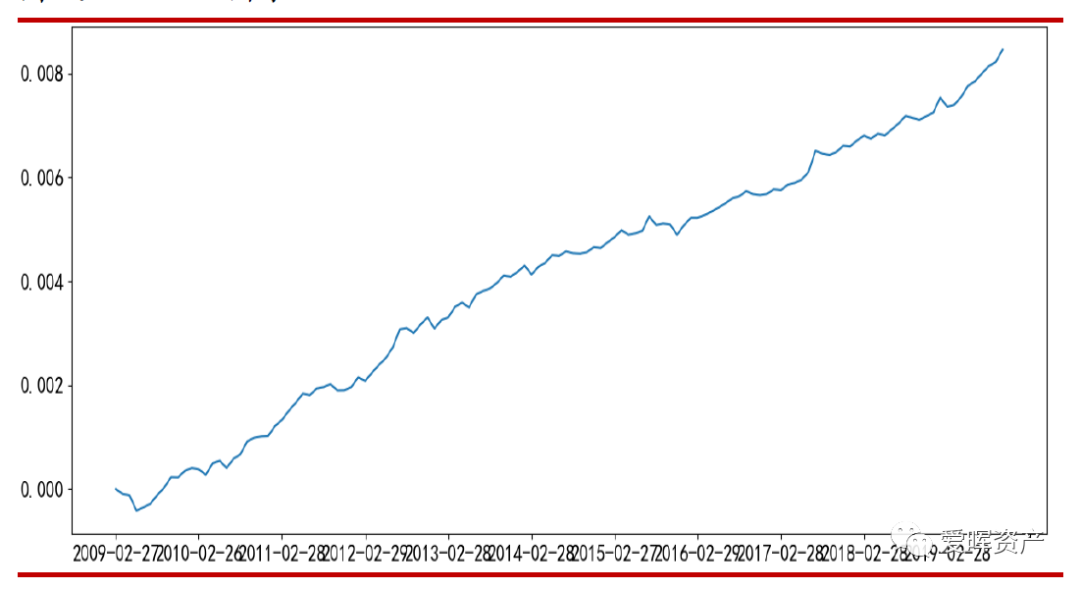

图2 REVSU因子

经过测试,SUE 和 REVSU 与成长类因子相关性较大,与 Sales_G_q 和 Profit_G_q 的指标对比如表1:

结果表明,SUE 的IC 值和 ICIR 值均表现最好,SUE 和 REVSU 可能是比 Sales_G_q 和 Profit_G_q 更好的成长类因子。

测试

为了更深入的了解动量效应或反转效应在不同股票池中的表现,我们自己构建了一个基本面指标表现较好的股票池,监测该股票池的动量效应或反转效应。我们借鉴了CANSLIM模型中,对股票基本面指标的选择标准,使用欧奈尔提出的RPS指标来做动量指标,为了更多的考虑以绝对收益为目标的,我们结合了指数择时模型,以减轻指数下跌较快或熊市的影响。

因为RPS 指标为日频数据,因此我们使用日频换仓,根据RPS 指标把股票池中的股票分为4 层,即RPS 为100 至75,75 至50,50 至25,25 至0 四层,计算RPS 指标是使用全部股票的数据。交易成本包含佣金和印花税。分别对使用指数择时和未使用指数择时时做了测试。Bottom 层与Top 层的差即RPS 为100至75层与RPS未25至0层之间的差。

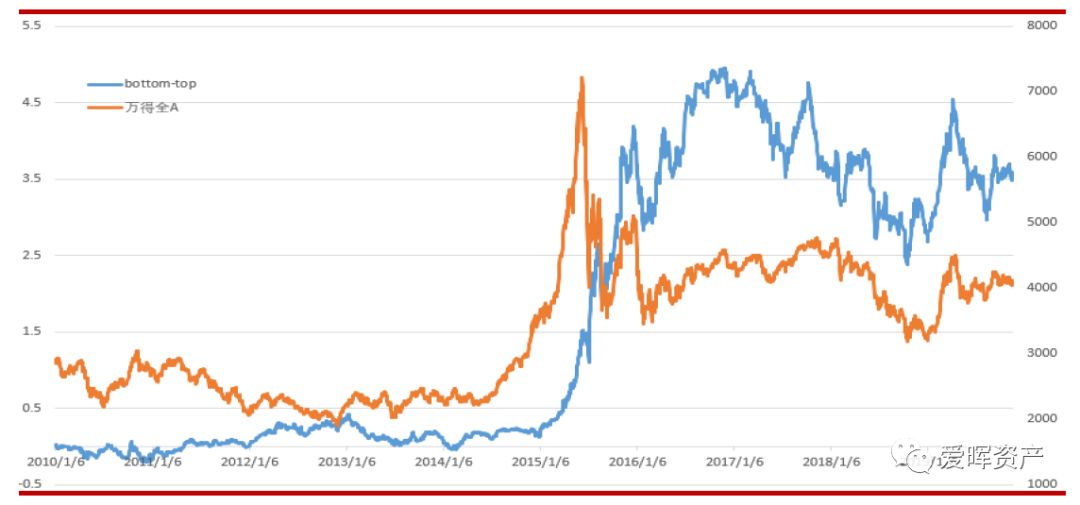

图3:分层表现

图4:Bottom-Top 表现

可以看到,虽然不同分层之间仍然表现出反转的特点,但是在 Bottom 与 Top 层差来看,已经不像在全A 股中的那么稳定。更加与整体行情表现相关。具体来看,在2010 年至2015 年,该股票池并未表现出明显得动量效应或反转效应,自2015年1 月至2017 年1 月,表现出明显得反转效应,而此时万得全A 得行情表现为牛市后半程和极端的熊市中,而在17 年至19 年,该股票池表现为动量效应。在19 年二季度的反弹行情后半段,为反转效应。近期又表现为动量效应。

Top 层与 Bottom 层的表现差异更小,更加可以证明,在基本面较好的股票构成的该股票池中,并未像股票全样本股票池中那样稳定的反转效应。而此时的动量、反转效应表现得更为复杂,更多的受整体市场行情走势的影响。在牛市中后期,更多的表现为反转效应,在横盘震荡期,偏动量效应。

- The End -

本文仅供参考,投资有风险

请投资者自行判断投资机会并承担投资风险

爱晖资产

专注于量化领域的证券基金资产管理公司