期权的Put-Call Ratio(简称PCR),从字面上理解,是指一种具体的金融资产(在这儿也就是期权的标的,underlying asset)一系列的关于其认购期权与认沽期权对应(市场行情)数据的比值。一般来说,实际应用中主要考虑认沽认购成交量比(Put-Call Volume Ratio),认沽认购成交金额比(Put-Call Amount Ratio)以及认沽认购持仓量比(Put-Call Holding Ratio)三种比值。

认沽认购成交量比(PCR Volume)

认沽认购成交量比计算的是某一标的(每日)认沽期权与认购期权成交量张数的比值。而我们知道无论是认沽还是认购期权由于行权日期(期限)与行权价格(档位)的不同也各自存在众多不同种类的合约,每种合约也自然对应不同的交易信息与定价信息。那我们应该采取怎样的认沽期权与认购期权合约的组合来计算这个比值呢?

最简单的,我们可以计算某一具有相同期限、相同档位的认沽认购期权合约对(pair)的成交量比值,其衡量的就是当日市场对于标的在特定行权日期高于某个价格(即行权价)和低于某个价格的交易力量的比较。

比如说,下图是自2015年初上证50ETF期权上市以来的平值(档位)认沽认购期权成交量比与上证50ETF净值的走势对照图:

50ETF 平值 PCR Volume:

我们发现 50ETF 平值 PCR(成交量)的取值在大部分时间里都处于(0.5,2.5)这个区间,但每日的变动仍很剧烈,拉长观测周期锯齿效应很明显,比较难看出其与 50ETF 标的走势本身的关系。

我们尝试对平值PCR(成交量)取10日均线来对其做平滑化处理并观察其与标的走势的关系:

50ETF 平值 PCR Volume(10日EMA):

现在,我们可以看到平值PCR的取值在取10日(EMA)均线之后和50ETF标的本身呈较为明显的“镜面反射走势”,换句话说即两者之间呈较显著的负相关关系。

比如说,在2016年初50ETF大幅下跌的熔断行情中(上图绿圈标出的部分),50ETF平值PCR的取值也达到到目前为止的最高点2.5左右。也就是说,在指数熔断那几天,每天50ETF期权市场认沽期权的成交量都是认购期权的成交量的两倍以上。造成这种状况的原因也显而易见,在标的本身在短时间内大幅下跌时,衍生品期权市场的参与者恐慌情绪蔓延,大量购买认沽期权对自己持有的股票现货头寸做对冲保护或方向上的看跌投机交易,造成当日认沽期权的成交量大幅高于认购期权的成交量。

一个问题是,那为什么不是卖出认购期权去做对冲或者是博弈呢?这个就涉及到期权随标的价格变化的非线性关系以及期权投资者的权力方与义务方的风险收益结构的问题了。简单地说,购买认沽期权在下跌时理论上收益无限而风险有限(最多在无法行权时损失掉期权费),而卖出认购期权在下跌时理论上的最大收益封顶,且在随着标的进一步下跌对冲的效果会越来越弱。

同样的道理,类似的状况反过来在标的短时间内大幅上涨时也会出现,造成平值PCR的值降低到区间内的底部。比如说,2017年3月初,2017年底,以及2019年3月至今三个时段(上图红圈标出的部分)50ETF平值PCR的值都跌入到区间内的低点,而与此同时的,50ETF标的本身也此前的一段时间内走出了一波大幅上涨的行情。

另一个问题是,如上所述,从市场行情的统计上和逻辑上看PCR指标的见顶或见底一般标志着此前一段时间内标的本身的大幅下跌或上涨。那么PCR是个显著的行情“右侧指标”,或者说其取值一定程度上本来就是标的上涨或下跌的结果,那我们怎样用它做预测呢?

“区间震荡”,“镜面反射”,其实PCR指标的这些特点已经一定程度地帮我们回答了这个问题了。仍然以我们之前标注的那几个区域为例。我们已经看到,随着一段时间标的快速下跌或上涨,PCR指标的值也不断上行或下行至一个 “合理”的(统计)区间的顶部或底部,而此后,随着标的在底部逐步筑底或筑顶(一般伴随着一小段时间每日的小幅震荡,终结此前持续的大幅趋势性波动),恐慌情绪或乐观情绪逐步消解,此前在快速趋势性行情中交易的套保和投机仓位逐步开始获利兑现,此时也就开始开启之后一段时间的标的反弹与PCR反转的过程。

也就是说,“PCR见顶+标的大幅下跌后企稳”, “PCR见底+标的大幅上涨后企稳”通常是判断此后行情可能会反转的一个非常有效的左侧信号。

我们已经看过了单一期限,单一档位的(平值)认沽认购期权的成交量比值的一些特性以及它对于分析行情,预测行情的一点应用。实际上,单一档位配对的期权合约在行情振幅较大时认沽端和认购端的成交量也随着与前日平值档位的偏离程度而剧烈变化,其PCR的值所蕴含的信息在短期内也容易出现较大的“失真”,这也就是为什么我们在观察平值PCR这一最有代表性档位的PCR值与标的走势关系时也不容易找到其规律,而需要做取其均线这样的平滑化处理。

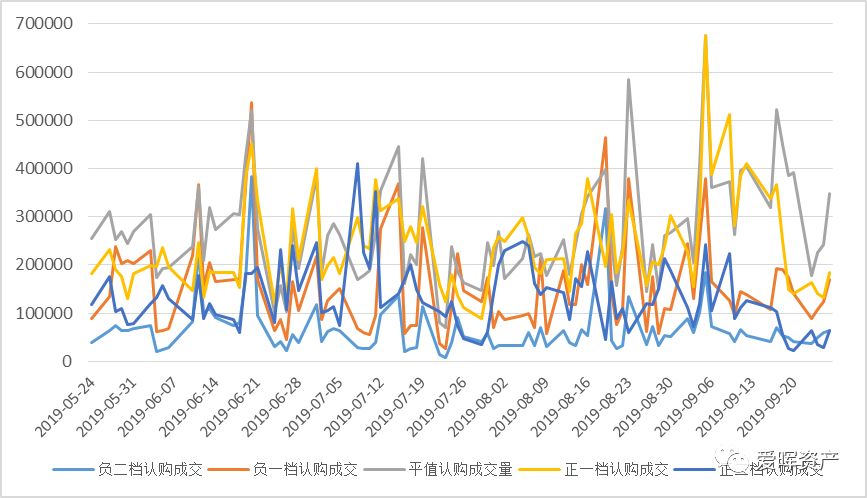

近期平值附近各档位认购期权成交量:

可以想象的是,另一种平滑化PCR值的方式就是取一系列档位的对应期限的认沽与认购期权成交量之和,再做比值。与单一档位认沽认购期权成交量比相对应的,其衡量的就变成当日市场对于在未来特定的行权日期下,预期标的价格会高于一系列档位(看涨)与会低于此些档位的交易力量的对比。

近期主力(平值附近各档位)认沽认购期权成交量比:

我们可以看到,即使没有对主力PCR的值做取均线的平滑化处理,即使只回看相对较短的时期(四个月左右,此前平值PCR的取值为四年),成交量PCR与标的“镜面反射”形态的走势,其负相关关系也十分明显。

稍作延伸,如果不止考虑滚动行情下平值附近一共五个档位的认沽认购成交量和的比值,而是考虑在每个交易日存续的所有认沽期权与所有认购期权的成交量之和的比值,其与标的本身的走势关系如下:

近期认沽认购期权整体成交量比:

我们发现整体成交量PCR的走势与标的走势仍然呈较明显的“镜面反射”的负相关关系,但与只考虑主力成交量PCR时相比,这样的规律并没有显著增强。事实上,如果我们对成交量PCR的计算稍作调整,在计算比值时用认沽期权成交的金额与认购期权成交的金额来代替成交量的张数,我们上面的得到的结果会更加清晰和准确。

认沽认购成交额比(PCR Amount)

与认沽认购成交量比(PCR Volume)完全类似的,认沽认购成交额比(PCR Amount)计算的是某一标的(每日)认沽期权与认购期权成交金额的比值。它也衡量的是当日市场对于标的在特定行权日期高于某个价格(即行权价)和低于某个价格的交易力量的对比,只不过做这个对比的量化标准,由简单的成交的期权的张数变成所有成交的期权的金额的总和。显然,相较于此前单纯将各期权的“量”累加而不加区分,将“量”乘以期权的“单价”再做累加所蕴含的信息更多,在衡量“交易力量”这个指标时也更合理。毕竟,各不同档位期权合约的定价是相差巨大的,就50ETF期权而言,一张实值二档的期权费用在1000块钱以上,而相同期限一张虚值二档的期权费用随着到期日期的远近在两三百块到几块钱不等。无论看多还是看空,“交易力量”说到底最直接的衡量标准还是真金白银,投入的成本不一样,对市场产生的影响也不一样。

PCR Amoun与标的走势的相关关系可以由下面几个图看出:

近期主力(平值附近各档位)认沽认购期权成交额比:

近期认沽认购期权整体成交额比:

认沽认购持仓量比(PCR Holding)

PCR Holding一般计算的是一系列档位认沽期权、认购期权持仓量(或金额)的比值。在具体讨论持仓量比PCR与标的走势之间的规律之前,我们先简单地将其与成交量(额)PCR比做个对比:

近期认沽认购期权整体成交量比与持仓量比:

近期认沽认购期权整体成交额比与持仓量比:

比较显而易见了,同样或许会令你惊讶的,认沽认购成交量(额)比PCR Volume/Amount与认沽认购持仓量比PCR Holding也虽然都是有关认沽期权与认购期权有关市场行情的比值,却也呈明显的“镜面反射”负相关关系。(当然这样的关系在只考虑单一档位认沽认购期权对的比值时表现不明显,原因是偏差的叠加与单一档位持仓信息的极度有限)

那为什么会出现这样的情况呢?从原理上来说,成交量与持仓量的区别在一定程度上我们可以用商品期货来类比。我们知道商品期货的中长期持仓中有相当一部分比例是商业公司(此处和金融投资公司相对)在持有现货时的套保盘(区别与中游加工公司锁定原料成本的买入套保盘),因此商品期货的中长期持仓在大周期上和其对应的社会库存有较明显的正相关关系,与商品期货的价格也存在较为明显的长周期上的负相关关系。

回到期权上,作为更复杂的次级衍生品,其持仓不仅从种类上较标的本身多了一个方向上的维度(认沽和认购两种,分别对应做多和做空。而期货或者标的本身可以简单看成是持有多头的方向),还多了一个时间价值的维度(也就是选择权在时间因素上定价的投影,暂且现在先不讨论在波动率上的投影)。期权的中长期持仓,除了少量对应于做空期货对冲效果的买入认沽保护需求(为什么说这里的套保需求相对较少,对于50ETF期权来说一方面是因为5其对应标的50ETF本身的存量和成交量相对于上证50指数来说十分有限,买入认沽套保的实现方式确定了其对应的套保资金规模直接受ETF流动性的限制。另一方面对于任何品种的期权来说,买入看跌期权的套保方式较直接做空期货的对冲相比在熊市中并没有成本上的优势,而熊市或预期熊市却恰恰是套保需求放大的主要市场状况),更大部分属于机构投资者为了赚取期权时间损耗价值的卖出持有仓位(Sell and Carry),无论是卖出认购还是卖出认沽。而相对应的,期权的中长期买入持仓(Long position),除开那部分不在乎提前锁定套保成本的买入对冲需求,都是确定性会承受极大的时间损耗亏损的,轮流接盘的散户(当然也不排除在这期间个别博弈成功的买入期权投资者)。因此,在计算期权的持仓PCR时,认沽端的持仓量越大,对应的机构中长期持有的卖出认沽期权的资金力量积累更大,那也就是结构性看多;而认购端的持仓量越大,也就对应机构中长期持有的卖出认购期权的资金力量积累更大,那也就是结构性看空。方向上正好与成交量(额)的逻辑相反。

与此对应的,我们也可以应用持仓量PCR的数据来对标的未来的走势做预测:

近期认沽认购期权整体持仓量比:

“持仓量PCR见底+标的大幅下跌后企稳”, “持仓PCR见顶+标的大幅上涨后企稳”通常是判断此后行情可能会反转的一个非常有效的左侧信号。

- The End -

本文仅供参考,投资有风险

请投资者自行判断投资机会并承担投资风险

爱晖资产

专注于量化领域的证券基金资产管理公司